Безналичное обращение - движение стоимости без участия наличных денег.

Безналичные расчеты - это перевод денежных средств путем записей по счетам в банках, когда деньги списываются со счета заемщика и зачисляются на счет получателя.

Укрупненно безналичный оборот охватывает расчеты между:

• предприятиями, учреждениями, организациями различных форм собственности;

• юридическими лицами и кредитными учреждениями по получению и возврату кредита;

• физическими и юридическими лицами и государством по оплате налогов, сборов и других обязательных платежей, а также получению бюджетных средств.

В зависимости от экономического содержания различают две группы безналичного обращения:

• безналичные расчеты за товары и услуги;

• безналичные расчеты по финансовым обязательствам (платежи в бюджет, погашение банковских ссуд, расчеты со страховыми компаниями и пр.).

Безналичные расчеты в экономике организованы по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации, а также форм и способов расчетов и связанного сними документооборота.

В основу организации безналичных расчетов в РФ положены следующие принципы:

• правовой режим осуществления расчетов и платежей (сложность расчетов требует установления единообразия их применения. Базой этого служит система законов и подзаконных актов, регламентирующих порядок расчетов в экономике.);

• осуществление расчетов по банковским счетам (законодательством установлено, что безналичные расчеты производятся через банк, в котором открыты счета плательщиков и получателей. Банковские счета - необходимая предпосылка осуществления безналичных расчетов);

• поддержание ликвидности счетов на уровне, обеспечивающем бесперебойное осуществление платежей (для осуществления платежей необходимо наличие средств на счетах, поэтому все плательщики должны планировать поступление и списание средств со счета);

• наличие акцепта (согласия) плательщика на платеж (платежи осуществляются только с согласия плательщика, если иное не установлено законом или договорными обязательствами плательщика);

• срочность платежа (принцип вытекает из сути рыночной экономики устанавливающий материальную ответственность хозяйствующих субъектов за своевременное выполнение обязательств по договорам);

• контроль всех участников за правильностью осуществления расчетов, соблюдение установленных положений о порядке их проведения (принцип определяется правовым режимом безналичных расчетов и ответственностью участников платежного оборота за его соблюдение).

Конкретные формы расчетов, способы платежа предусматриваются предприятиями в договоре. Выбор формы расчетов определяется видом товара, спросом и его предложением, характером хозяйственных связей между контрагентами сделки, их финансовым положением. Но при этом они не могут выходить за установленные рамки. В Российской Федерации формы безналичных расчетов установлены Положением "О безналичных расчетах в Российской Федерации", утвержденным Центральным банком России 12 апреля 2001 г. N 2-П

В Российской Федерации установлены следующие формы безналичных расчетов:

• расчеты платежными поручениями;

• расчеты по аккредитиву;

• расчеты чеками;

• расчеты по инкассо.

Осуществление безналичных расчетов производится на основании расчетных документов.

Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или, в установленных случаях, электронного платежного документа:

- распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств;

- распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем).

При осуществлении безналичных расчетов в вышеназванных формах используются следующие расчетные документы:

• платежные поручения;

• аккредитивы;

• чеки;

• платежные требования;

• инкассовые поручения.

Расчетные документы должны содержать следующие реквизиты:

• наименование расчетного документа;

• номер расчетного документа, число, месяц и год его выписки;

• вид платежа;

• наименование плательщика, номер его счета, идентификационный номер налогоплательщика (ИНН);

• наименование и местонахождение банка плательщика, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

• наименование получателя средств, номер его счета, идентификационный номер налогоплательщика (ИНН);

• наименование и местонахождение банка получателя, его банковский идентификационный код (БИК), номер корреспондентского счета или субсчета;

• назначение платежа;

• сумму платежа, обозначенную прописью и цифрами;

• очередность платежа;

• вид операции

• подписи уполномоченных лиц и оттиск печати (в установленных случаях).

1. Расчеты платежными поручениями . Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Платежными поручениями могут производиться:

- перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

- перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

- перечисления денежных средств в целях возврата / размещения кредитов (займов) / депозитов и уплаты процентов по ним;

- перечисления денежных средств в других целях, предусмотренных законодательством или договором.

Рис. 4.1. Расчеты платежными поручениями

Срок действия платежного поручения составляет 10 дней, не считая дня его выписки.

Расчеты платежными поручениями наиболее простая форма расчетов. В настоящее время около 90% расчетных операций в РФ совершаются с использованием платежных поручений.

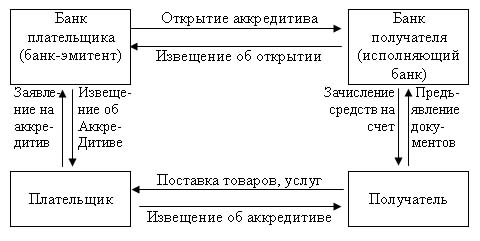

2. Расчеты по аккредитивам . Аккредитив представляет собой условное денежное обязательство, принимаемое банком (далее - банк - эмитент) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (далее - исполняющий банк) произвести такие платежи .

Банками могут открываться следующие виды аккредитивов:

- покрытые (депонированные) и непокрытые (гарантированные);

- отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого (депонированного) аккредитива банк - эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива банк - эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива.

Отзывным является аккредитив, который может быть изменен или отменен банком - эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств. Безотзывным признается аккредитив, который может быть отменен только с согласия получателя средств.

Аккредитив предназначен для расчетов с одним получателем средств.

Условиями аккредитива может быть предусмотрен акцепт уполномоченного плательщиком лица.

Получатель средств может отказаться от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива.

Порядок расчетов по аккредитиву устанавливается в договоре. На рисунке представлена схема аккредитивной формы расчетов.

Рис. 4.2. Аккредитив

Плательщик представляет обслуживающему банку заявление на аккредитив, в котором плательщик обязан указать:

- вид аккредитива (при отсутствии указания на то, что аккредитив является безотзывным, он считается отзывным);

- условие оплаты аккредитива (с акцептом или без акцепта);

- номер счета, открытый исполняющим банком для депонирования средств при покрытом (депонированном) аккредитиве;

- срок действия аккредитива с указанием даты (число, месяц и год) его закрытия;

- полное и точное наименование документов, против которых производится платеж по аккредитиву;

- наименование товаров (работ, услуг), для оплаты которых открывается аккредитив, номер и дату основного договора, срок отгрузки товаров (выполнения работ, оказания услуг), грузополучателя и место назначения (при оплате товаров).

На основании договора между банками, участвующими в исполнении аккредитива, банк эмитент производит перечисление средств на исполнение аккредитива (при покрытом аккредитиве) или извещает исполняющий банк об аккредитивной сделке. Поступившие от банка - эмитента денежные средства по покрытому (депонированному) аккредитиву зачисляются исполняющим банком на открытый для осуществления расчетов по аккредитиву отдельный лицевой счет

Для получения денежных средств по аккредитиву получатель средств представляет в исполняющий банк отгрузочные и другие предусмотренные условиями аккредитива документы. Указанные документы должны быть представлены в пределах срока действия аккредитива.

При соответствии документов установленным требованиям производится исполнение аккредитива.

В целях подтверждения выполнения условий договора условиями аккредитива может быть предусмотрен акцепт документов уполномоченным плательщиком лицом, который производится посредством подписания товарно-транспортных и других документов, требуемых в соответствии с условиями аккредитива.

Аккредитивная форма расчетов - наиболее сложная и дорогостоящая. Банк взимает высокую комиссию за выполнение аккредитивных операций. Достоинством ее для обеих сторон состоит в гарантии своевременности и полноты поставки и получения средств за отгруженные товары.

3. Расчеты чеками . Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, чекодержателем - юридическое лицо, в пользу которого выдан чек, плательщиком - банк, в котором находятся денежные средства чекодателя.

Чек оплачивается плательщиком за счет денежных средств чекодателя.

Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате.

Рис. 4.3. Расчеты чеками

4. Расчеты по инкассо . Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (далее - банк - эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк - эмитент вправе привлекать другой банк (далее - исполняющий банк).

Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке).

• Расчеты платежными требованиями

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных договором.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика.

Срок для акцепта платежных требований определяется сторонами по договору. При этом срок для акцепта должен быть не менее пяти рабочих дней. Плательщик вправе отказаться полностью или частично от акцепта платежных требований по основаниям, предусмотренным в договоре, в том числе в случае несоответствия применяемой формы расчетов заключенному договору, с обязательной ссылкой на пункт, номер, дату договора и указанием мотивов отказа.

Рис. 4.4. Расчеты требованиями-поручениями

Без акцепта плательщика расчеты платежными требованиями осуществляются в случаях:

1) установленных законодательством;

2) предусмотренных сторонами по договору при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

• Расчеты инкассовыми поручениями.

Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке.

Инкассовые поручения применяются:

1) в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

2) для взыскания по исполнительным документам;

3) в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

В настоящее время система безналичных расчетов стала активно использоваться в системе расчетов с населением. Основой данных расчетов являются пластиковые карты. С использованием пластиковых карт можно:

• произвести перечисление средств безналичным путем;

• оплатить товары и услуги.

При перечислении средств безналичным путем от клиента требуется подписанный им документ, где указаны все необходимые реквизиты получателя средств. Полученные данные вводятся в компьютер, после проверки платежеспособности клиента производится распечатка стандартного платежного поручения и одновременно списание денежных средств со спецкартсчета. Клиент подписывает платежное поручение. Один экземпляр платежного поручения с отметкой банка вручается клиенту. Подписанный экземпляр платежного поручения служит основанием для дальнейшего перевода средств со счета клиента на счет получателя.

При оплате товаров и услуг оператором торгового терминала проводится авторизация (проверка на предмет блокировки) пластиковой карты. Списание средств со спецкартсчета сопровождается распечаткой трех экземпляров чеков, которые подписываются клиентом. Один экземпляр чека вручается клиенту вместе с покупкой, второй отправляется магазином в банк, третий -остается в бухгалтерии магазина. Обычно магазин накапливает вторые экземпляры чеков , а в конце торгового дня они отсылаются в банк с реестром, подписанным ответственным работником банка. Данный документ является основанием для списания банком денежных средств со спецкартсчета клиента и перевода их на счет магазина.

Расчеты в финансовом секторе (межбанковские расчеты) возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при кредитовании банков и перемещении наличных денег.

В настоящее время межбанковские расчеты осуществляются через систему корреспондентских счетов, открываемых каждым банком в специализированных подразделениях Центрального банка - расчетно-кассовых центрах (РКЦ), или других банках.

Корреспондентские счета делятся на 2 группы:

• Лоро - счет, открытый коммерческими банком в РКЦ или другом коммерческом банке;

• Ностро - счета, открытые другими коммерческими банками в самом банке.

Списание средств с корреспондентских счетов производится только на основании распоряжений владельца счета (платежных поручений). Исключение составляют инкассовые поручения, оплата которых производится в бесспорном порядке.

Расчеты через систему РКЦ осуществляются в следующем порядке. В стране создана широкая сеть РКЦ - свыше 1300. Корреспондентские счета открываются в РКЦ по месту нахождения коммерческих банков на основании заявлений этих банков. При поступлении распоряжений о перечислении средств от клиентов коммерческого банка ими формируются сводные платежные поручения с приложением описи и копий расчетных документов клиентов-плательщиков и передаются в РКЦ для осуществления платежей. При наличии достаточных средств на корреспондентском счете коммерческого банка РКЦ производит списание средств со счета коммерческого банка. При отсутствии средств на корсчете неоплаченные платежные документы помещаются в картотеку. Их оплата производится по мере поступления средств на корреспондентский счет коммерческого банка. Для пополнения корреспондентского счета коммерческие банки могут произвести заем средств в Центральном банке (предоставляется надежным и платежеспособным банкам) или перечислить средства, имеющиеся в распоряжении коммерческого банка.

Расчеты РКЦ по операциям коммерческих банков, а также по их собственным операциям осуществляются через счета межфилиальных оборотов (МФО). Средством межфилиальных расчетов является авизо по межфилиальным оборотам (МФО). Авизо пересылаются посредством спецсвязи или телеграфом, а в настоящее время и с помощью электронных платежей. Система расчетов через РКЦ представлена на рисунке 4.5.

Рис. 4.5. Система расчетов через РКЦ

Расчеты через корреспондентские счета, открытые в других коммерческих банках , начали внедрятся в России с 1992 года. Причиной развития данной системы расчетов является стремление коммерческих банков ускорить расчеты. Корреспондентские отношения между коммерческими банками устанавливаются при наличии постоянных взаимных перечислениях денежных средств. Открытие корсчетов в коммерческих банках ведет к рассредоточению денежных ресурсов банка, что является для многих банков, особенно средних и мелких, неприемлемым, поэтому система расчетов через установление прямых корреспондентских отношений между банками имеет ограниченных характер.

Система расчетов посредством межбанковского клиринга начала развиваться в России с 1993 года. Клиринг может производится через:

• учреждения центрального банка или крупнейшие коммерческие банки;

• специализированные расчетные палаты.

Систем межбанковского клиринга строится на основе накопления взаимных требований банков друг к другу в речении определенного периода (как правило, операционного дня) и зачета встречных требований. Погашение сальдо по зачетом производится за счет средств корреспондентского счета, открытого в РКЦ.

Преимущество клиринга состоит в уменьшении суммы денежных средств, которые необходимо банку резервировать для совершения своевременных платежей по сравнению с другими способами межбанковских расчетов.