В условиях товарно-денежных отношений в процессе купли-продажи товаров, оказания услуг, а также исполнения различного рода обязательств в денежной форме возникают расчеты и платежи. Совокупность всех денежных платежей совершаемых в экономике представляет собой денежное обращение.

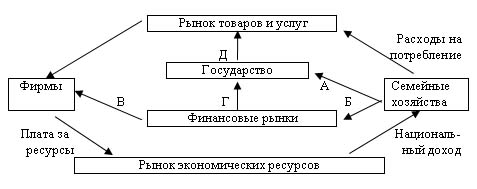

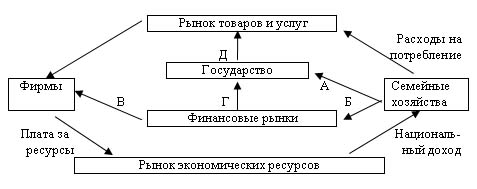

Денежное обращение может быть представлено в виде следующей модели.

А - налоги;

Б - сбережения;

В - инвестиции;

Г - государственные займы;

Д - государственные закупки.

Рис. 3.1. Система денежных потоков

В рассматриваемой модели фирмы и домохозяйства связаны 3 группами рынков (рынок ресурсов, рынок товаров и услуг, финансовый рынок). На рынке ресурсов домохозяйства продают ресурсы за соответствующие денежные платежи. Эти платежи принимают вид заработной платы, процентного дохода, рентных платежей, прибыли. В сумме они составляют национальный доход, который в дальнейшем направляется на потребление через рынок товаров, осуществление сбережений через финансовый рынок и уплату налогов.

Взаимодействие государства и домохозяйств осуществляется через уплату последними налогов. Налоги - это основные поступления государственного бюджета. При их недоставке возникает дефицит бюджета, погашаемый посредством государственных займов на финансовом рынке.

Средства, не истраченные домохозяйствами на потребление и не изъятые государством в форме налогов, используются для осуществления сбережений, приобретающих на финансовом рынке форму инвестиций. Таким образом, фирмы получают денежные средства двумя способами:

• прямой способ (потребление домохозяйствами товаров и услуг);

• косвенный (инвестиции от финансовых агентов).

Остановимся на анализе деятельности финансового рынка и движении через него средств домохозяйств.

Каналы финансового рынка можно разделить на 2 типа:

• каналы прямого финансирования;

• каналы косвенного финансирования.

Каналы прямого финансирования предполагают непосредственное приобретение сберегателями ценных бумаг предприятий, либо дающих право на участие в капитале (приобретение акций) либо характеризующих отношения займа (приобретение облигаций). Этот способ финансирования называется прямым трансфертом и может быть представлен следующим образом:

Рис. 3.2. Прямой трансферт

Однако данный способ взаимодействия сберегателей и заемщиков затруднен по следующим причинам:

• трудность нахождения субъектов взаимоотношений;

• отсутствие достоверной информации о заемщике;

• несовпадение интересов (срок, стоимость сделки);

• риск (контакт имеет случайный характер);

• пространственные и временные ограничения.

Для преодоления неудобств каналов прямого финансирования используются каналы косвенного финансирования, которые могут быть представлены 2 типами сделок.

Непрямой трансферт.

А - ценные бумаги;

Б - денежные средства.

Рис. 3.3. Непрямой трансферт

Непрямой трансферт, позволяя решить проблему совершения сделки во времени и пространстве, взаимной увязки интересов субъектов сделки, не решает проблему риска. Данная проблема решается при участии в сделке финансовых посредников (банки, страховые компании, инвестиционные фонды и пр.)

Финансовое посредничество.

А - ценные бумаги посредника;

Б - денежные средства;

В - ценные бумаги заемщика;

Г - денежные средства.

Рис. 3.4. Финансовое посредничество

При финансовом посредничестве акт инвестирования разбивается на 2 самостоятельные сделки: сберегатель - финансовый посредник, финансовый посредник - заемщик. В данном случае финансовый посредник, решая для сберегателя проблемы, свойственные прямому трансферту, решает и проблему риска, принимая риск заемщика на себя. Сберегатель имеет риск непогашения обязательства финансовым посредником. Однако этот риск является существенно меньшим, так как это риск не индивидуального, а коллективного заемщика, представляющего собой средневзвешенную величину риска всех заемщиков финансового посредника.

Денежное обращение делиться на 2 сферы:

• наличную;

• безналичную.

Наличное обращение обслуживается банкнотами и разменной монетой, соотношение между которыми составляет 90% к 10%. Наличное обращение в основном используется при образовании доходов населения и их расходовании. Использование наличных денег в хозяйственном обороте предприятий и организаций, как правило, административно ограничивается вследствие дороговизны.

Организация наличного обращения в РФ регламентируется Положением "О правилах организации наличного денежного обращения на территории РФ" ©47 от 19.12.97г. Все предприятия и организации обязаны хранить свои денежные средства в банках. Для осуществления расчетов наличными деньгами каждое предприятие должно иметь кассу (специально оборудованное помещение) и вести кассовую книгу, в которой отражается весь приход и расход средств.

Выдача денежных средств населению производиться по расходным кассовым ордерам и платежным ведомостям, которые подписываются руководителем и главным бухгалтером организации. Прием денежных средств осуществляется по приходным кассовым ордерам, который подписывается бухгалтером и кассиром. При оказании организацией услуг прием наличных денег осуществляется с обязательным применением контрольно-кассовых аппаратов.

Для организаций ограничивается сумма средств, которую оно может иметь в кассе (лимит - устанавливается банком по согласованию с руководителями предприятий). Превышение лимита допускается только при наличии в кассе средств, предназначенных для выплаты заработной платы, стипендий, пенсий, но на срок не более 3-х дней. Также ограничен максимальным размером расчет наличными деньгами по одной сделке (60 тыс. руб.).

Помимо этого Центральным банком устанавливаются критерии денежных знаков, имеющих платежную силу и порядок их использования в расчетах.

Без ограничений в РФ используются следующие банкноты:

• загрязненные, изношенные, надорванные, утратившие углы;

• имеющие посторонние надписи, утратившие края, в т.ч. обожженные по краям;

• имеющие потертости и проколы, оттиски штампов (если они не свидетельствуют об их погашении);

• имеющие масляные и красочные пятна.

Подлежат обмену в кредитных организациях следующие денежные знаки:

• банкноты, утратившие не более 45% первоначальной площади;

• банкноты, разорванные и склеенные, если все части принадлежат одной банкноте;

• банкноты, изменившие окраску - обугленные, обесцвеченные, залитые краской;

• монеты, изменившие первоначальную форму или цвет, оплавленные и травленые.

В основе построения денежного обращения лежит понимание сути и элементов денежного рынка. Рынок денег характеризуется спросом на деньги и предложением денег. Спрос на деньги предъявляется в том случае, если отдается предпочтение деньгам по сравнению с другими активами (ценными бумагами, недвижимостью и пр.) для совершения платежных операций. Спрос на деньги подвержен влиянию многих факторов. Современные теории определяют спрос на деньги как сумму спроса на деньги для сделок купли продажи товаров и услуг (определяется доходом) и спроса на деньги со стороны активов (использование денег для накопления и сбережений - определяется нормой ссудного процента). Таким образом, спрос на деньги есть функция от дохода и нормы ссудного процента.

Dm = f ( Y , r )

Предложение денег определяется эмиссией денег и зависит от денежно-кредитной политики Центрального банка. Если предложение денег увеличивается, то норма ссудного процента снижается, темпы развития экономики повышаются. В условиях инфляции предложение денег сокращается.

На основе взаимодействия предложения денег и спроса на них строится закон денежного обращения.

Закон денежного обращения впервые открыт К. Марксом. Он писал: "Если мы теперь рассмотрим общую сумму денег, находящуюся в обращении в течение данного промежутка времени, то окажется, что она при данной скорости циркуляции средств обращения и платежа - равняется сумме подлежащих реализации товарных цен плюс сумма платежей, которым наступил срок, минус взаимно погашающиеся платежи и, наконец, минус сумма оборотов, в которых одни и те же деньги функционируют попеременно, то как средство платежа, то как средство обращения".

Это можно представить в виде следующей формулы:

Таким образом, потребность хозяйства в деньгах определяется:

• размером товарного производства;

• уровнем цен на товары и услуги;

• степенью развития кредита;

• развитием безналичных расчетов;

• скоростью оборота.

Первые три фактора воздействуют на потребность в деньгах прямопропорционально, два последних обратно пропорционально.

В условиях металлического обращения количество денег в обращении регулировалось стихийно через увеличение и уменьшение сокровищ в ответ на потребность хозяйства в деньгах.

В условиях функционирования бумажных денег устойчивость денежного обращения определялась соответствием бумажных денежных знаков, являющихся представителями золота, необходимому количеству золота для обслуживания товарного обращения.

В современных условиях соответствие предложения денег спросу на них является основой полноценного и стабильного денежного обращения. Превышение предложения денег ведет к их обесценению.

Поэтому центральной проблемой денежной политики любой страны является - определение количества денег, необходимых в обращении. С этой целью, т.е. целью достижения равновесного состояния между предложением денег и спросом на них в практике денежного обращения разработана система показателей, позволяющих контролировать предложение денег.

Важнейшим показателем, характеризующим денежно-кредитную сферу в целом и предложение денег, является показатель денежной массы. Денежную массу можно определить как совокупность денежных средств, предназначенных для оплаты товаров и услуг, а также для целей накопления нефинансовыми предприятиями, организациями и населением.

При разработке экономической политики и установлении количественных ориентиров макроэкономических пропорций используются различные агрегированные (суммарные) показатели объема и структуры денежной массы - денежные агрегаты. Они различаются широтой охвата тех или иных финансовых активов и степенью их ликвидности (т. е. способностью быть немедленно истраченными как покупательное и платежное средство).

Применительно к каждой стране существуют различные концепции определения денежной массы. В таблице 3.1 представлено сравнение показателей денежной массы России, США и Германии.

Таблица 3.1

Методика исчисления денежных агрегатов в РФ, США и Германии

Агрегат |

РФ |

США |

Германия

|

М0 |

Банкноты и монеты вне банков (наличные деньги у населения и остатки наличных денег в кассах юридических лиц) |

||

М1 |

М0 + депозиты до востребования |

М0 + вклады до востребования и другие чековые вклады |

М0 + бессрочные депозиты

|

М2 |

М1 + срочные и сберегательные депозиты |

М1 + мелкие срочные вклады (до 100 тыс.$) + нечековые сберегательные счета + однодневные соглашения об обратном выкупе и т.п. |

М1 + срочные депозиты |

М2Х |

М2 + депозиты в иностранной валюте |

|

|

М3 |

М2 + сертификаты коммерческих банков + облигации свободно обращающихся займов |

М2 + крупные срочные вклады + срочные соглашения об обратном выкупе и др. |

М2 + сберегательные депозиты |

L |

М3 + коммерческие бумаги, казначейские векселя, сберегательные облигации и др. |

||

Сравнение денежных агрегатов показывает, что денежные агрегаты в России менее ликвидны, чем в странах с развитой рыночной экономикой.

Важнейший компонент денежной массы - денежная база. Денежная база включает наличные деньги вне Банка России, обязательные резервы банков в банке России и остатки на корреспондентских и других счетах банков в ЦБ РФ.

Денежная база служит одним из основных показателей, применяемых для мониторинга экономических процессов. Изменяя величину денежной базы, Банк России регулирует объем всей денежной массы и тем самым воздействует на уровень цен, деловую активность и другие экономические процессы.

А - обязательные резервы и корреспондентские счета коммерческих банков в Центральном банке

Б - остаток средств на расчетных, текущих счетах и депозитах предприятий и организаций , вклады населения в банках

Рис. 3.2. Взаимосвязь денежной базы и массы денег в обращении

Таким образом, наличные деньги в обращении входят в денежную массу непосредственно, а другая - средства банков в Центральном банке вызывает многократное увеличение денежной массы в виде банковских депозитов. Это связано со способностью банковской системы создавать депозиты на основе выдачи банковских ссуд и называется депозитной (кредитной) эмиссией. Степень кумулятивного увеличения депозитов в процессе кредитования называется кредитно-депозитным (банковским) мультипликатором, который исчисляется по формуле:

1

Бм = --------------------------------------- .

Норма обязательных резервов

Вторым показателем денежного обращения является скорость обращения денег, представляющая собой показатель интенсификации движения денег в их функциях как средства обращения и средства платежа.

В развитых странах используется 2 показателя скорости обращения.

ВНП

V = -----------------------------

М1 или М2

Сумма переведенных по банковским счетам средств

V = -----------------------------------------------------------------

М1 или М2

Скорость обращения денег зависит от многих факторов:

• технологии совершения платежей;

• частоты выплаты заработной платы;

• издержек удержания денег в качестве актива и др.

Увеличение скорости обращения денег при неизменной денежной массе равносильно увеличению денежной массы, что способствует усилению инфляционных процессов.

Показатели скорости обращения денег в различных странах неодинаковы. В Японии, Франции и Италии национальная денежная единица за год оборачивается в процессе производства и обращения в среднем от 2 до 4 раз, в США, Германии, Великобритании - 5 - 6 раз. Эти данные отражают не только качественное расхождение по составу денежных агрегатов, используемых при расчете показателя скорости обращения денежной массы, но различие форм сбережений, методов управления наличностью, степени развития и использования безналичных расчетов и т.п.